Новости рынков |27 декабря общее собрание акционеров рассмотрит смену юрисдикции Ozon с Кипра на Россию. На этом фоне расписки компании резко упали на Мосбирже, отражая риски навеса при редомициляции – РБК

- 26 ноября 2024, 07:35

- |

Акции Ozon на Московской бирже 25 ноября снизились на 11,83%, достигнув ₽2713,5 на вечерних торгах. Резкое падение последовало за объявлением о созыве 27 декабря общего собрания акционеров, где будет рассмотрен вопрос переноса юрисдикции компании в Россию.

Компания планирует зарегистрироваться в специальном административном районе на острове Октябрьский в Калининграде как международная компания публичного акционерного общества (МКПАО «Озон»). Завершение процесса редомициляции ожидается к концу 2025 года.

Аналитики ранее предупреждали о возможном навесе предложения акций из-за бумаг, находящихся в зарубежной инфраструктуре. При этом Ozon не собирается выкупать акции у миноритарных акционеров.

Большинство крупных акционеров Ozon из западных фондов перестали владеть бумагами компании после 2023 года.

Источник: www.rbc.ru/quote/news/article/6744befd9a794725d5567d18

- комментировать

- Комментарии ( 0 )

Новости рынков |Московская биржа в III кв увеличила чистую прибыль по МСФО на 61,3% г/г, до ₽23 млрд. Скорректированная EBITDA составила ₽29,99 млрд, +54,9% г/г – отчет

- 25 ноября 2024, 09:47

- |

ОСНОВНЫЕ ФИНАНСОВЫЕ РЕЗУЛЬТАТЫ ТРЕТЬЕГО КВАРТАЛА 2024 ГОДА

- Комиссионные доходы составили 14,86 млрд рублей.

- Чистый процентный доход составил 25,13 млрд рублей на фоне роста рублевых процентных ставок.

- Операционные доходы достигли 40,0 млрд рублей.

- Скорректированная чистая прибыль составила 23,39 млрд рублей.

ВАЖНЕЙШИЕ СОБЫТИЯ ТРЕТЬЕГО КВАРТАЛА 2024 ГОДА

- Начались торги акциями трех компаний несырьевого сектора по итогам IPO. Общий объем привлеченных средств составил 18,1 млрд рублей. Один эмитент провел SPO на сумму 0,4 млрд рублей.

- Расширилась линейка производных контрактов на срочном рынке: начались торги расчетными фьючерсами на какао, а также поставочными фьючерсами на обыкновенные акции ПАО «Распадская».

- Начались торги шестью БПИФами на акции, облигации и инструменты денежного рынка.

- Клиенты платформы Финуслуги получили возможность находить, сравнивать, анализировать и приобретать ПИФы на платформе.

- Биржа запустила расчет и публикацию Индекса МосБиржи в китайских юанях, что сделает российский фондовый рынок более узнаваемым и прозрачным для инвесторов азиатского региона.

( Читать дальше )

Новости рынков |Активность российского бизнеса на бирже за 10 месяцев 2024 г. выросла на 40%. Наибольший интерес бизнеса сосредоточен на облигациях, составляющих 70% сделок, а также на денежном рынке – Ведомости

- 22 ноября 2024, 08:27

- |

За 10 месяцев 2024 года на Московской бирже сделки заключили 13 800 юридических лиц — на 40% больше, чем за весь 2023 год, сообщает биржа. Наибольший интерес бизнеса сосредоточен на облигациях, составляющих 70% сделок, а также на денежном рынке, где объем операций вырос на 41% и достиг 64,1 трлн руб.

Компании предпочитают краткосрочные инструменты для управления ликвидностью. Половина инвестиций юридических лиц направлена на суточные биржевые овернайты. Ставка рублевого репо (RUSFAR) на конец ноября составляет 20,62%, а по юаням — 19,86%. Популярностью пользуются сделки репо с клиринговым сертификатом участия (КСУ), которые позволяют фиксировать ставки выше депозитных.

Малый и средний бизнес активно использует репо в рублях и юанях, доля которого достигает 60–70% их портфелей. Более крупные компании диверсифицируют инвестиции через облигации, валюту и драгоценные металлы.

Несмотря на высокую доходность биржевых инструментов, депозиты остаются популярными среди бизнеса с коротким инвестиционным горизонтом. Производственные компании с мая 2024 года увеличивают вложения в биржевые инструменты, чтобы защититься от роста ключевой ставки.

( Читать дальше )

Новости рынков |Старт торгов на Фондовом рынке откладывается. О начале торгов будет сообщено дополнительно – Мосбиржа

- 07 ноября 2024, 09:19

- |

Источник: www.moex.com/n74619?nt=101

Новости рынков |FT: После победы Трампа западные банковские трейдеры обсуждают возможные изменения в торговле рублем, перспективы снятия санкций и как вести бизнес с Россией при изменившихся обстоятельствах – РБК

- 07 ноября 2024, 07:11

- |

После победы Дональда Трампа на президентских выборах США западные банковские трейдеры обсуждают возможные изменения в торговле рублем и перспективы снятия санкций, пишет Financial Times. По словам неназванного портфельного менеджера, сейчас все разговоры сосредоточены на том, как вести бизнес с Россией при изменившихся обстоятельствах.

Трейдеры отмечают, что некоторые западные банки продолжают торговать рублем в офшорах через беспоставочные форварды. На фоне возможных изменений индекс Московской биржи подскочил на 3,66% к закрытию предыдущих торгов, достигнув 2712,29 пункта. Главный экономист «Тинькофф Инвестиции» Софья Донец связала рост с геополитическими ожиданиями, объясняя, что инвесторы оптимистично воспринимают вероятность нормализации отношений с США.

Сергей Романчук, бывший глава валютных операций Металлинвестбанка, добавил, что победа Трампа считается предпочтительной для России, так как он обещал завершить конфликт на Украине, что инвесторы воспринимают как позитивный сигнал.

( Читать дальше )

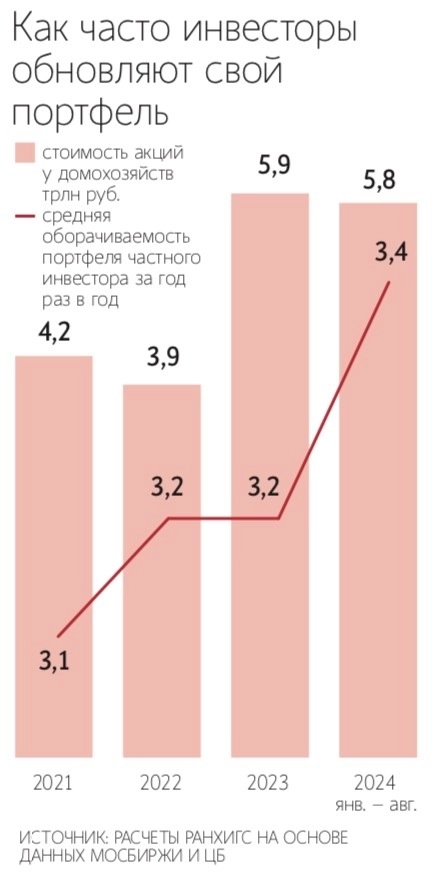

Новости рынков |Исследование РАНХиГС выявило, что российские частные инвесторы чрезмерно сосредоточены на крупных компаниях в составе Народного портфеля Мосбиржи, что снижает диверсификацию и ограничивает доходность

- 05 ноября 2024, 07:13

- |

Исследование РАНХиГС выявило, что российские частные инвесторы чрезмерно сосредоточены на крупных компаниях в составе «Народного портфеля» Мосбиржи, что снижает диверсификацию и ограничивает доходность. Публикация «Народного портфеля» мотивирует инвесторов следовать за большинством, формируя рискованную структуру портфелей, где доминируют акции Сбербанка, Газпрома, Лукойла, Норникеля и Сургутнефтегаза.

С начала публикации в 2020 году до августа 2024 года «Народный портфель» принес доходность 35,8%, обогнав индекс Мосбиржи (22,5%). Однако высокочастотная торговля и игнорирование малых компаний привели к снижению доходности для многих инвесторов, не обладающих глубокой экспертизой.

РАНХиГС предложил Мосбирже указывать на риски высокой торговой активности и недостатка диверсификации. Также рекомендуется раскрывать оборачиваемость активов ПИФов для повышения прозрачности рынка.

Источник: www.vedomosti.ru/investments/articles/2024/11/05/1072897-v-ranhigs-uvideli-v-narodnom-portfele-mosbirzhi-skritie-riski#140737497360768Новости рынков |Мосбиржа за 9 месяцев 2024 увеличила чистую прибыль по РСБУ на ₽68.4 млрд против ₽28.17 млрд годом ранее

- 31 октября 2024, 09:49

- |

Источник: www.e-disclosure.ru/portal/files.aspx?id=43&type=3

Новости рынков |В 9 месяцев 2024 объем внебиржевых сделок на вторичном рынке корпоративных облигаций достиг 31%. Мосбиржа считает, что такая ситуация является неположительной для всех участников рынка – РБК

- 31 октября 2024, 08:14

- |

В январе—сентябре 2024 года объем внебиржевых сделок на вторичном рынке корпоративных облигаций достиг 31%, что является значительным увеличением по сравнению с предыдущими годами. Глава департамента долгового рынка Московской биржи, Глеб Шевеленков, охарактеризовал такую фрагментацию как «неположительную» для всех участников. Ранее, до 2023 года, доля внебиржевых сделок последовательно снижалась: с 41% в 2021 году до 13% в 2023-м.

Шевеленков подчеркнул, что такое увеличение внебиржевых сделок связано с изменением поведения участников рынка, что делает ценообразование менее прозрачным и приводит к потере ликвидности. На биржевые сделки в январе—сентябре 2024 года приходилось 55% от общего объема торгов облигациями, что является минимальным значением за последние три с половиной года.

Среди причин роста внебиржевых сделок эксперты отмечают высокие ставки и нехватку ликвидности на бирже, что приводит к тому, что участники рынка начинают искать позиции друг у друга. Также наблюдается увеличение перепродаж бумаг в первый день их размещения, что говорит о том, что инвестбанки активно закрывают потребности эмитентов, что может негативно сказываться на ценах.

( Читать дальше )

Новости рынков |Софтлайн объявляет о приобретении свыше 927 600 акций Компании на Московской бирже в срок с 18 октября по 24 октября 2024 года – компания

- 28 октября 2024, 09:50

- |

ПАО «Софтлайн» (Компания или Группа, MOEX:SOFL), ведущий поставщик решений и сервисов в области цифровой трансформации и информационной безопасности, развивающий комплексный портфель собственных продуктов и услуг, объявляет о том, что подконтрольное общество Группы, ООО «Софтлайн Проекты», приобрело 927 600 акций ПАО «Софтлайн» на Московской бирже (далее также — Выкуп) в срок с 18 октября по 24 октября 2024 года.

В результате приобретения пакет акций ПАО «Софтлайн», принадлежащий ООО «Софтлайн Проекты», увеличился до 67,3 млн акций. Приобретенные в рамках данного Выкупа акции будут использованы в целях финансирования M&A-сделок Компании и обеспечения опционных программ мотивации сотрудников.

Источник: softline.ru/about/news/pao-softlayn-obyavlyaet-o-priobretenii-svyshe-927-tysyach-aktsiy-kompanii-na-moskovskoy-birzhe

Новости рынков |Мосбиржа не фиксирует снижения интереса компаний к выходу на IPO, но часть эмитентов сейчас берут паузу, чтобы оценить спрос инвесторов и инвестиционные планы в условиях жесткой ДКП ЦБ – Интерфакс

- 28 октября 2024, 09:46

- |

Московская биржа не фиксирует снижения интереса компаний к выходу на IPO, но часть эмитентов сейчас берут паузу, чтобы оценить спрос инвесторов, свою справедливую стоимость и инвестиционные планы в условиях цикла повышения ставки ЦБ.

«Интерес к выходу на рынок не снижается, но на фоне высокой ставки есть темы для рефлексии», — сообщила «Интерфаксу» директор департамента по работе с эмитентами МосБиржи Наталья Логинова.

Эмитенты, по ее словам, в первую очередь занимаются анализом спроса инвесторов и конкуренции за их деньги в условиях очень привлекательных ставок денежного рынка и банковских депозитов. «Им также нужно проанализировать вопрос своей справедливой стоимости и возможного пересмотра своих инвестиционных планов на фоне такого высокого ключа», — добавила Логинова.

Источник: www.interfax.ru/business/988940

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс